2021年11月10日,美国国税局宣布了2022年的通胀调整,影响了标准扣除额、税阶等。由于通货膨胀率上升,大多数数字都比近几年上升得更多。注意:对于从 2022 年 1 月 1 日开始的纳税年度,这些数字将用于准备 2023 年的 2022 年纳税申报表。按照新税率,你明年要缴的税是多了还是少了?

美国2022 税级和税率是多少?

下述2022 纳税年度调整通常适用于 2023 年提交的纳税申报表。

2022 纳税年度的税项包括以下美元金额:

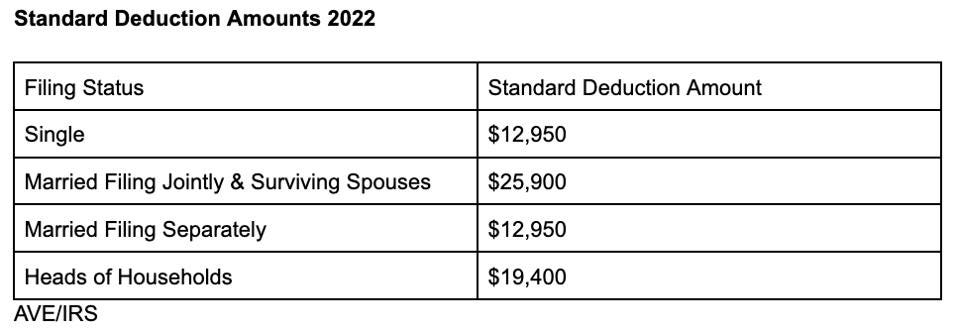

- 已婚夫妇共同申报 2022 纳税年度的标准扣除额上调至 25,900 美元,比上一年增加了 800 美元。

- 对于未婚以及已婚单独申报人士,2022 年的标准扣除额将上调至 12,950 美元,增加了 400 美元。

- 对于户主,2022 纳税年度的标准扣除额为 19,400 美元,增加了 600 美元。

- 与 2021 年一样,2022 纳税年度的个人免税额仍为 0,取消个人免税额是减税和就业法案中的一项规定。

边际税率:

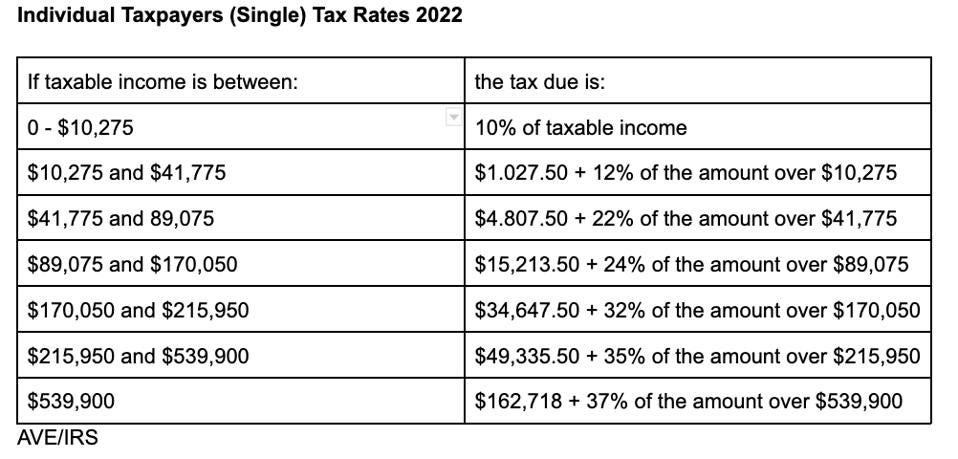

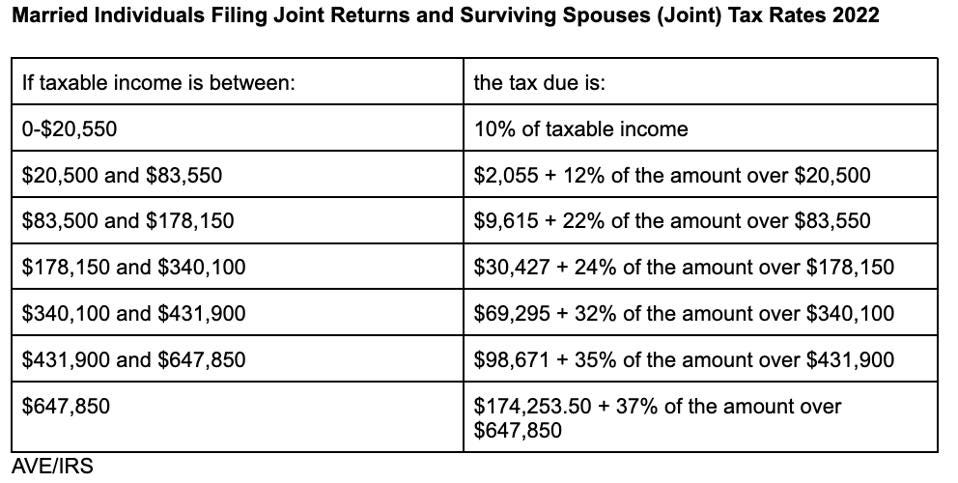

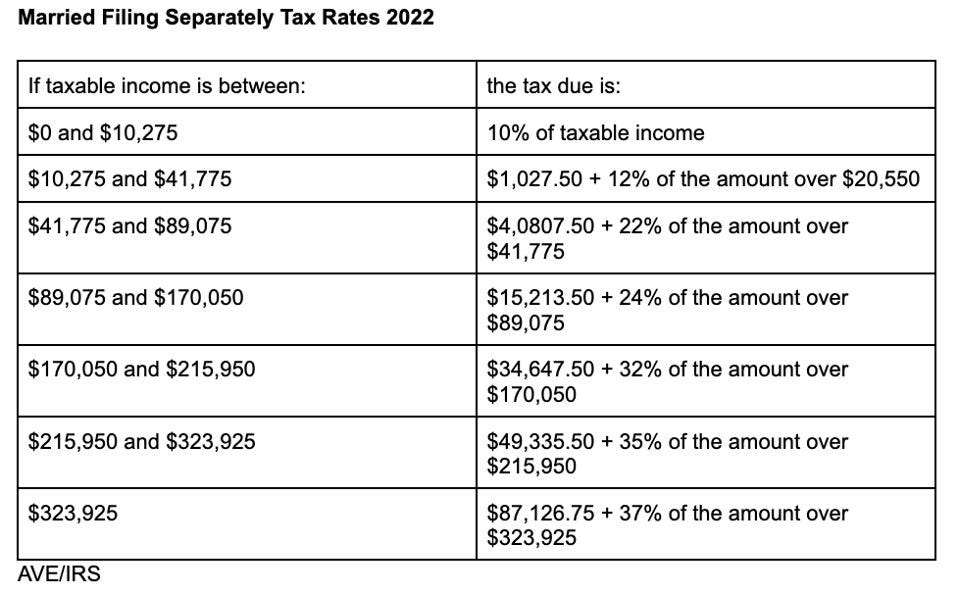

对于 2022 纳税年度,税率阶梯保持不变,分别是10%、12%、22%、24%、32%、35%和37%。收入超过 539,900 美元的单身纳税人的最高税率仍为 37%(已婚夫妇共同申报为 647,850 美元)。

2022年个人税率

2022年夫妻联合税率

2022年已婚/分居税率

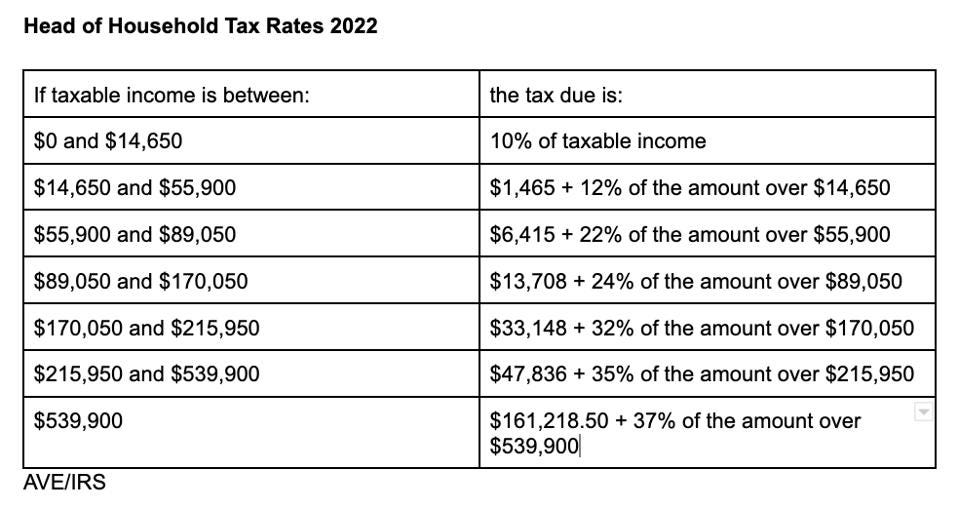

2022 年家庭户主税率

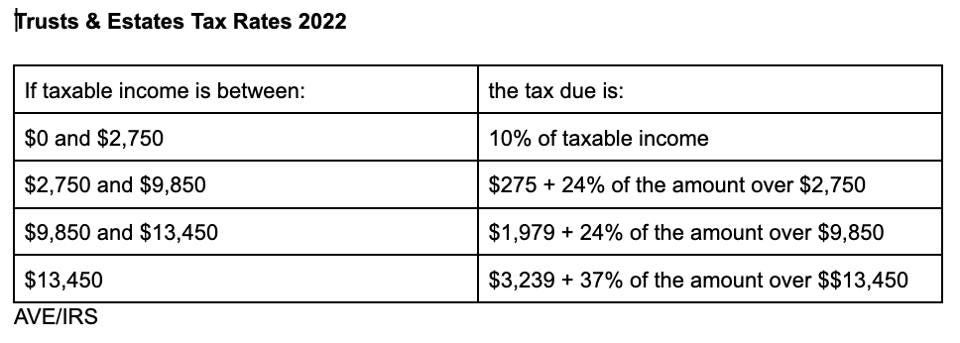

2022 年信托和遗产税率

2022年美国标准扣除额是多少?

单独申报的个人和已婚夫妇的标准扣除额将增加至 12,950 美元,户主为 19,400 美元,联合申报的已婚夫妇和未亡配偶的标准扣除额将增加至 25,900 美元。

2022 年老年人或盲人的附加标准扣除额为 1,400 美元。未婚老年/盲人纳税人的附加标准扣除额增加到 1,750 美元。

可能被其他纳税人申报为受抚养人(包括“孩子”)的个人的 2022 年标准扣除额不能超过 1,150 美元 或 400 美元与个人的收入之和(不超过常规标准扣除额) 。

个人免税额

个人免税额在 2022 年仍然为零。《减税和就业法案》在 2025 纳税年度之前暂停了个人免税,以平衡暂停与对大多数纳税人的增强的儿童税收抵免和标准扣除额的近一倍。

儿童税

孩子的非劳动收入按父母的边际税率征税;该税收规则被称为“儿童税”。儿童税适用于 19 岁以下儿童和 24 岁以下大学生的非劳动所得。非劳动所得是指工资和薪金以外的其他来源的收入。例如,非劳动收入包括股息和利息、继承的个人退休账户分配和应税奖学金。

对于 2022 年,可能被其他纳税人申报为受抚养人的个人的标准扣除额不能超过 (1) 1,150 美元或 (2) 400 美元与个人的收入之和(不超过常规标准扣除额)数量)。

如果您孩子的唯一收入是非劳动收入,您可以选择将该收入包括在您的纳税申报表中,而不是为您的孩子单独提交申报表。如果孩子的总收入超过 1,150 美元但低于 11,500 美元,则这在 2022 年是允许的。但是,如果您的孩子单独报税,税收负担可能会减少。

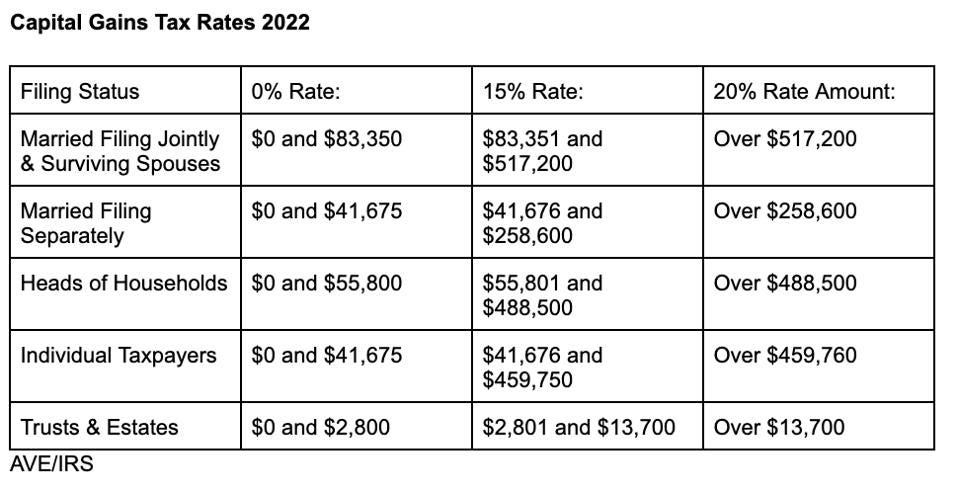

资产增值税

2022 年的资本利得税率保持不变,但税率的括号将发生变化。以下是基于纳税人的应税收入的长期资本收益和合格股息率的细分:

联邦遗产税豁免

2022 年去世的死者的联邦遗产税免税额将增加到每人 1206 万美元或已婚夫妇的 2412 万美元。

赠与税排除

联邦赠与税的年度免税额从 2021 年的 15,000 美元跃升至 2022 年的 16,000 美元。

所得税抵免

对于 2022 纳税年度,拥有三个或更多合格子女的合格纳税人的最高收入所得税抵免额为 6,935 美元,而2021纳税年度的最大所得税抵免额为6728美元。

外国所得收入抵免

对于 2022 纳税年度,外国所得收入抵免额为 112,000 美元,高于 2021 纳税年度的 108,700 美元。

收养抵免

2022 纳税年度领养的最高抵免额是符合条件的领养费用,最高可达 14,890 美元,高于 2021 年的 14,440 美元。

医疗储蓄抵免

2022 纳税年度,医疗储蓄账户单人保险者,该计划的年度自付额必须不低于 2,450 美元,比 2021 纳税年度增加了 50 美元;但不超过 3,700 美元,比 2021 纳税年度增加了 100 美元。对于单人保险,最高自付费用金额为 4,950 美元,比 2021 年增加了 150 美元。2022 纳税年度,对于家庭保险,年度自付额不少于 4,950 美元,高于 2021 年的 4,800 美元;但是,自付额不能超过 7,400 美元,比 2021 纳税年度的限额高出 250 美元。对于家庭保险,2022 纳税年度的自付费用限额为 9,050 美元,比 2021 纳税年度增加了 300 美元。

终身学习学分

联合申报人的修正后总收入,用于确定 § 25A(d)(2) 中提供的终身学习抵免额的减少额度,未针对 2020 年 12 月 31 日之后开始的纳税年度的通货膨胀进行调整。终身学习抵免对于修正调整后总收入超过 80,000 美元(联合申报为 160,000 美元)的纳税人将逐步撤消免税额。